L'Ascension des Actifs Réels Tokenisés

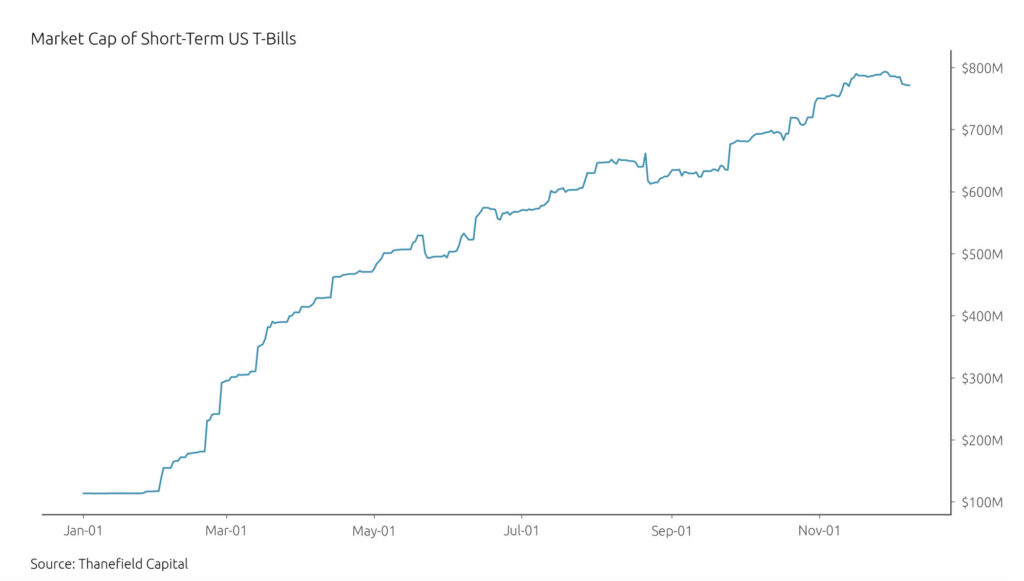

2023, a été une année décisive pour la croissance des titres financiers tokenisés, en particulier les actifs à court terme du Trésor américain. La capitalisation boursière de ces actifs a grimpé d’environ 577 %, atteignant un niveau record de 794 millions de dollars. Cette croissance impressionnante est alimentée par une perspective de marché positive, principalement portée par le sentiment favorable entourant le potentiel de lancement des ETF Bitcoin et les efforts visant à fournir une clarification réglementaire pour l’industrie de la DeFi. Ensemble, ces facteurs créent un environnement propice qui devrait conduire à une demande soutenue pour les offres dans le secteur des RWA (actifs réels tokenisés) à l’avenir.

Fondamentalement, les actifs réels tokenisés (RWA) représentent sur la blockchain des actifs hors chaîne, où ceux-ci sont tokenisés en jetons numériques représentant un droit sur l’actif réel.

En utilisant ces actifs physiques comme garantie, tant les particuliers que les institutions financières peuvent obtenir l’approbation des protocoles DeFi pour obtenir des prêts sur la blockchain, adossés à ces actifs.

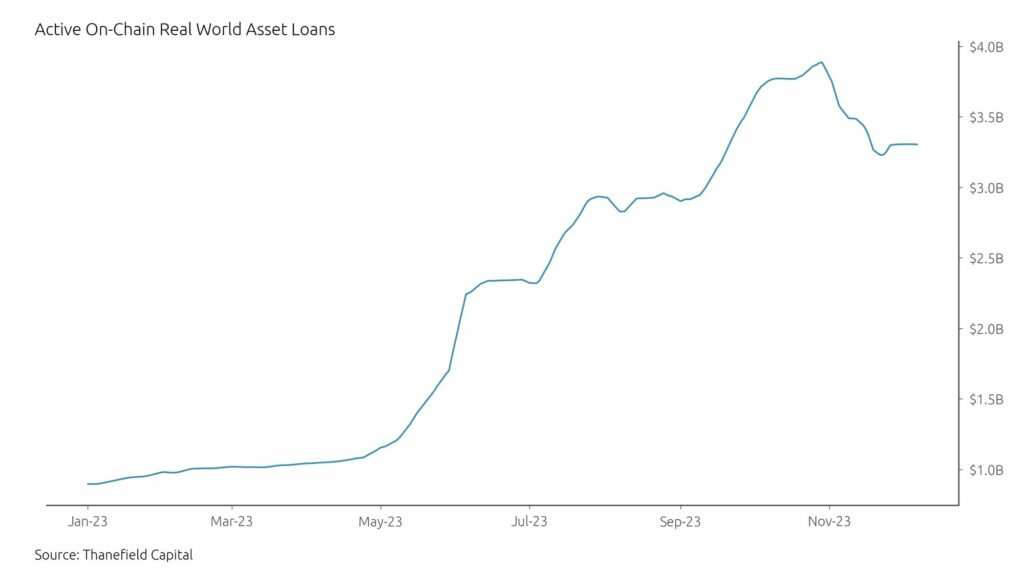

En 2022, la dette totale issue des prêts sur la blockchain a diminué de 55 %, chutant à 703 millions de dollars, reflétant la baisse générale des conditions du marché. Cependant, en 2023, le secteur a rebondi de manière significative, avec des protocoles DeFi facilitant 3,9 milliards de dollars de prêts, principalement à travers des prêts de crédit privé adossés à des stablecoins.

Cette croissance s’explique principalement par la rapidité et la facilité d’obtention de prêts, en particulier avec des actifs peu liquides, car le capital peut être rapidement sécurisé une fois qu’un utilisateur ou une institution est vérifié. De plus, les contrats intelligents mettent efficacement en relation les emprunteurs avec les prêteurs, et la nature immuable et transparente des enregistrements de transactions sur la blockchain simplifie le processus d’audit. Ces avantages favorisent une participation plus large, notamment de la part des utilisateurs disposant d’un seuil d’investissement plus faible.

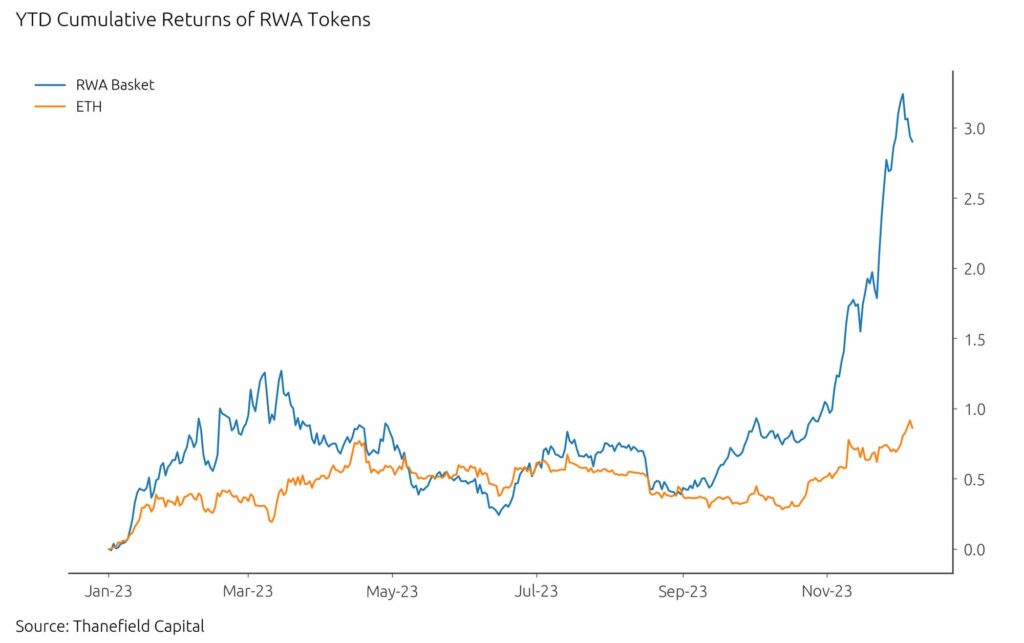

La demande croissante s’est également bien traduite pour ces protocoles DeFi liés aux actifs réels tokenisés ; les jetons natifs de ces protocoles ont affiché une augmentation de rendement de 290 % pour 2023, surpassant $ETH de plus de trois fois. Si la tendance se maintient, la demande croissante pour les offres d’actifs réels tokenisés apportera de meilleurs rendements à ces protocoles DeFi, les plus importants tels que MakerDAO, Maple Finance, Centrifuge et Goldfinch étant prêts à récolter la part du lion des récompenses.

La croissance régulière des prêts sur la blockchain adossés aux actifs réels tokenisés et la hausse de la capitalisation boursière des titres financiers tokenisés indiquent une demande croissante à la fois des investisseurs particuliers et institutionnels pour les actifs réels sur la blockchain.

MakerDAO, le plus grand protocole de stablecoin décentralisé, détient 52 % de la capitalisation boursière totale de son stablecoin $DAI adossé aux actifs réels, principalement des bons du Trésor américain, les rendements étant entièrement transférés sur la blockchain aux détenteurs de $sDAI. De plus, l’introduction des titres financiers tokenisés permet également aux utilisateurs particuliers d’accéder directement aux bons du Trésor américain, qui pourraient sinon être indisponibles en raison de contraintes géographiques ou légales.

Avec la disponibilité croissante des services sur la blockchain, il existe un potentiel de croissance significatif sur le marché des prêts sur la blockchain. Cependant, il est crucial de veiller à ce que, à mesure que la demande dans l’industrie augmente, les barrières à l’adoption n’entravent pas le progrès. Alors que les entreprises poursuivent les avancées technologiques et élargissent leurs sources de revenus pour inclure des offres sur la blockchain, le développement d’une infrastructure réglementée et de prestataires de services est essentiel. Cela soutiendra les investisseurs individuels à grande échelle, assurant un flux régulier de liquidités dans le secteur des actifs réels tokenisés.

Avertissement : Le contenu présenté est uniquement à titre informatif et ne constitue en aucun cas des conseils financiers, d’investissement, fiscaux, juridiques ou professionnels. Rien de ce qui est présenté dans ce rapport ne constitue une recommandation directe ou indirecte d’acheter, de vendre, de faire, de détenir un investissement, un prêt, une matière première ou une sécurité, ou de mettre en œuvre une stratégie d’investissement ou de trading à l’égard de tout investissement, prêt, matière première, sécurité ou émetteur.