| Projet | GMX |

|---|---|

| Secteur | Spot et Perpetual DEX |

| Jeton | GMX/GLP |

| Prix (USD) | 71,7 |

| Capitalisation boursière (USD mn) | 618,7 |

| FDMC (USD mn) | 950,0 |

| Offre en circulation | 8 653 184 |

| Offre totale | 13 250 000 |

| Cofondateur/Directeur général | Équipe anonyme avec un bilan éprouvé |

| *Informations sur le marché en date du 24/04/2023 | *Informations sur le marché en date du 24/04/2023 |

Déployé sur Arbitrum et Avalanche, GMX est une plateforme d’échange décentralisée spécialisée dans les dérivés de crypto-monnaies et le trading similaire aux contrats perpétuels à terme. Il est également le plus grand protocole DeFi dans l’écosystème Arbitrum en termes de valeur totale verrouillée (TVL). Contrairement à un carnet d’ordres traditionnel, le mécanisme de market making de GMX met en correspondance les traders et les fournisseurs de liquidité (voir la section Mécanisme) combiné à un oracle de prix (Chainlink) pour déterminer le prix du perpétuel. En termes simples, c’est une plateforme où vous pouvez ouvrir des positions longues ou courtes en crypto avec effet de levier. Outre son mécanisme de market making, contrairement à d’autres protocoles qui conservent une partie des revenus du protocole, GMX distribue tous ses frais de trading aux détenteurs de tokens de gouvernance et aux fournisseurs de liquidité sous forme d’ETH ou d’AVAX. Comparé à ses concurrents, GMX génère plus de frais de protocole avec moins de volume de trading. En raison de sa conception d’agrégation de liquidité, un écosystème robuste peut potentiellement être construit autour de GMX.

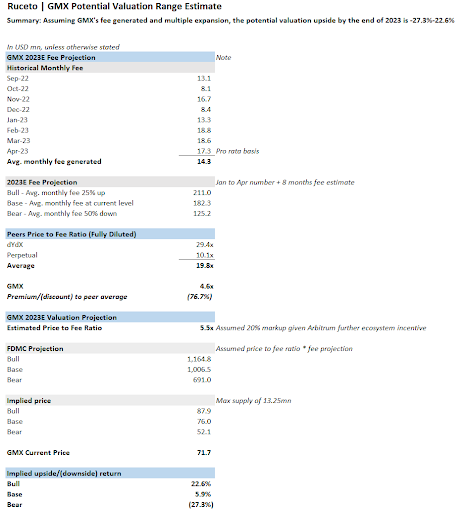

Notre évaluation indicative suggère une fourchette de retour potentiel de -27,3% à 22,6% avec des hypothèses de génération future de frais (trois cas différents) et d’expansion multiple Prix/Frais. Comparé aux concurrents qui se négocient à 19,8x, le multiple actuel de GMX est de 4,6x, ce qui pourrait impliquer une réduction de -76,7%. Compte tenu du lancement récent du jeton Arbitrum, du déploiement futur de l’EIP-4844 (frais de gaz réduits) et de GMX V2, une expansion multiple est certainement possible. Cependant, tout investissement en crypto doit être considéré comme un risque élevé. Vous devriez évaluer soigneusement votre tolérance au risque avant de prendre une décision d’investissement. Bien que GMX V2 conduirait en théorie à un meilleur modèle pour les fournisseurs de liquidité et plus de paires pour les traders, il introduit également deux mécanismes de frais supplémentaires. Il est incertain que cela puisse amener les traders à se tourner vers d’autres protocoles de trading de dérivés. De plus, nous avons récemment constaté que les protocoles sont susceptibles de dysfonctionnements dans des environnements de forte volatilité et d’événements de cygne noir.

Néanmoins, compte tenu de sa position actuelle sur le marché dans l’écosystème Arbitrum, GMX est une cible intéressante pour les détenteurs à long terme.

Aperçu du projet

GMX est une bourse décentralisée et open-source qui permet aux utilisateurs d’utiliser l’effet de levier pour prendre des positions longues ou courtes sur les crypto-monnaies. Le projet est issu de Gambit sur la chaîne BSC et déployé sur Arbitrum One Layer 2 et Avalanche. GMX est une bourse décentralisée (DEX) spécialisée dans le trading perpétuel. Le trading perpétuel est similaire à un dérivé de contrats à terme où les investisseurs peuvent spéculer sur le prix de certaines crypto-monnaies, sauf qu’il n’a pas de date d’expiration prédéterminée. En raison des caractéristiques de l’absence de date d’expiration, le prix d’un contrat perpétuel et le prix au comptant doivent être liés. Pour ce faire, les bourses mettent en œuvre un mécanisme appelé taux de financement. Par exemple, si le prix spot du BTC est de 30 000 USD, le mécanisme de taux de financement placera également le prix du BTC perpétuel autour de 30 000 USD. Le taux de financement facture essentiellement des frais aux traders longs ou courts pour payer les contreparties (par exemple, les longs paient des frais aux shorts, vice versa), en fonction du prix perpétuel. Si le prix spot baisse en dessous du prix perpétuel, les traders longs doivent payer des frais aux traders courts, ce qui augmente le coût de la position longue (diminution de la demande de la position longue).

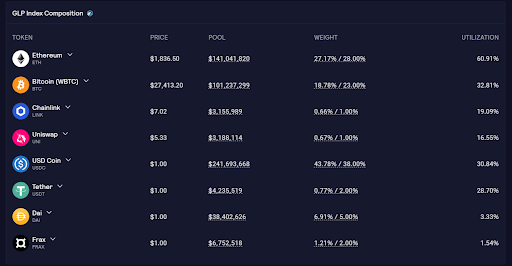

GMX prend en charge 4 paires de trading perpétuelles (ETH/USD, BTC/USD, LINK/USD et UNI/USD) avec un effet de levier maximal de 50x, et les utilisateurs peuvent utiliser 8 actifs différents (ETH, wBTC, LINK, UNI, USDT, USDC, DAI, FRAX) comme garantie pour ouvrir une position. Pour les swaps, GMX prend en charge les swaps pour les 9 actifs mentionnés ci-dessus.

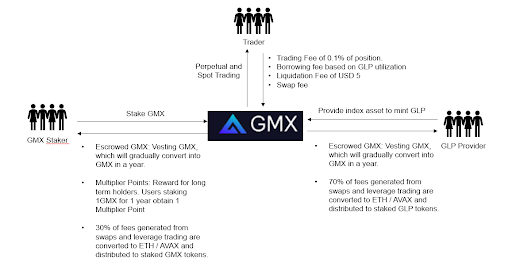

Mécanisme Market Making

GMX agit comme un courtier (presque comme la « maison » dans un casino) où les traders perpétuels interagissent avec des fournisseurs de liquidité qui servent de contreparties. Au lieu d’utiliser un modèle de livre d’ordres ou AMM (Automatic Market Making), GMX agrège la liquidité grâce à un pool d’actifs indexé qui est une combinaison d’ETH, wBTC, Chainlink, Uniswap, USDC, USDT, DAI et FRAX. Les fournisseurs de liquidité peuvent déposer n’importe quels actifs indexés en échange de jetons de fourniture de liquidité, GLP. Les actifs déposés seront empruntés par les traders qui ouvrent des positions sur GMX. Il convient de noter que dans GMX, les positions longues sont garanties par la crypto-monnaie (par exemple, libellées en nombre de BTC ou ETH), tandis que les positions courtes sont garanties en USD. La liquidité est contrôlée en limitant l’emprunt à seulement 70 % des actifs du pool. Par exemple, s’il y a 100 ETH dans le pool, seulement 70 ETH peuvent être empruntés. GMX utilise l’oracle de prix le plus important, Chainlink, pour déterminer le prix d’ouverture et de fermeture des positions.

FRAIS/FEES

- L’ ouverture et le fermeture d’une position perpétuelle : 0,1 % de la taille de la position

- Frais de prêt : frais horaires basés sur l’utilisation de la Pool GLP calculée par : (actifs empruntés) / (total des actifs dans la piscine) * 0,01

- Liquidation : Frais fixes de 5 USD

- Frais de swap : 0,04 % – 0,78 % selon la paire de trading

Liquidation

Lorsqu’un trader doit déposer des garanties pour ouvrir une position. La liquidation se produit automatiquement lorsque la formule suivante est vraie : (Garanties – pertes – frais d’emprunt) / taille de la position < 1 %. Une fois la liquidation effectuée, les actifs garantis seront déposés dans les Pools GLP et les traders perdent leurs actifs au profit des fournisseurs de liquidités GLP.

Partage des revenus

GMX répartit les frais de la plateforme comme suit :

- 30 % pour les détenteurs de GMX

- 70 % pour les détenteurs de GLP, c’est-à-dire les fournisseurs de liquidités.

GLP MINT

Les utilisateurs fournissent les tokens dans l’image en échange de GLP. Après avoir minté des GLP, les jetons seront ajustés en 8 actifs dans le pool GLP en fonction du poids souhaité.

ILLUSTRATION

Performance opérationnelle

Actifs sous gestion (AUM)

Le montant des AUM de GMX a légèrement dépassé les 500 millions de dollars US au début de mars 2023, pour retomber à 450 millions de dollars US en raison du désalignement de l’USDC*, où il semble s’être stabilisé.

- *L’USDC s’ est négocié en dessous d’1 dollar US car l’émetteur de l’USDC, Circle, a déposé une partie de l’argent dans la Silicon Valley Bank (qui a fait faillite en Mars 2023). Le marché craignait que Circle ne puisse pas récupérer l’argent, ce qui a entraîné le DEPEG de l’ USDC. Le prix le plus bas était d’environ 1 USDC pour 0,88 USD. Après que la Réserve fédérale a annoncé des garanties à tous les déposants de la Silicon Valley Bank, l’USDC est progressivement revenu à 1 USD.

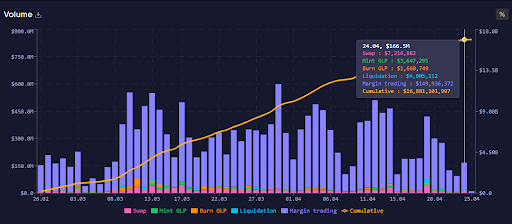

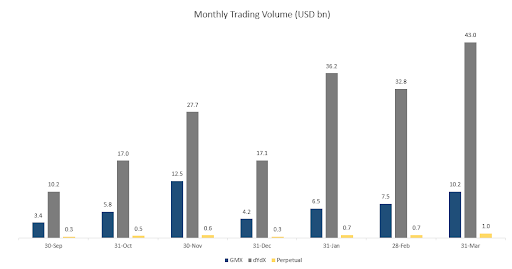

Volume de trading

Le volume de trading sur marge des 60 derniers jours en moyenne est de 260 millions de dollars US avec une tendance à la hausse.

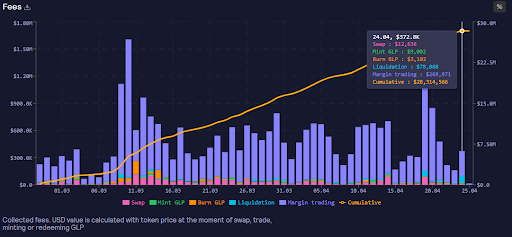

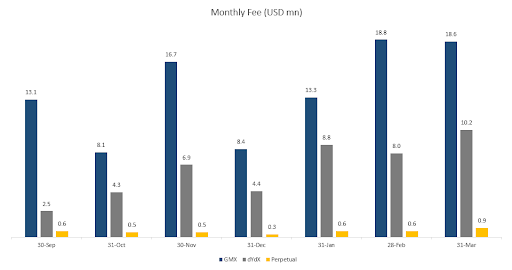

Frais/Fees

Les frais de marge des 60 derniers jours en moyenne sont de 420 000 dollars US. Le montant élevé des frais le 11 février était dû à un gros trader qui clôturait une position longue sur BTC et ETH.

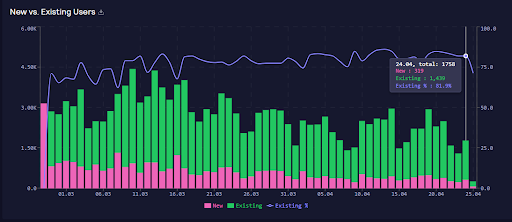

Utilisateurs

Au cours des 60 derniers jours, le nombre de nouveaux utilisateurs a augmenté lentement, montrant une forte traction. De plus, la fidélisation des utilisateurs était également positive car le pourcentage moyen d’utilisateurs existants est d’environ 81,9 %.

Investisseurs

GMX est un projet purement communautaire et n’a donc pas reçu de financement de la part d’investisseurs en capital-risque. Cependant, le fondateur, qui se fait appeler « X » (https://twitter.com/xdev_10), a déjà construit deux autres projets avant, XVIX et Gambit.

Derniers développements

V2 : une mise à jour potentielle appelée GMX V2 (« V2 ») a été discutée dans le canal discord de GMX par la communauté. Bien qu’aucune ETA n’ait encore été annoncée, V2 prévoit de fournir les mises à jour suivantes.

Mécanisme plus large et plus sûr :

- Pools de liquidités séparés. Dans V1, si un trader gagnait, tous les détenteurs de GLP subissaient la perte. Dans V2, si un trader gagne beaucoup d’ETH à partir de GLP, seules les personnes qui fournissent de la liquidité dans le pool ETH subiront la perte.

- Le modèle de pool séparé aidera GMX à intégrer différents actifs, augmentant les paires de négociation.

- Nouveau mécanisme de tarification : outre les frais d’ouverture/fermeture et les frais d’emprunt, GMX prévoit d’introduire un taux de financement et des frais d’impact sur le prix. Les deux nouveaux mécanismes de frais permettront d’avoir un ratio de positions longues/courtes plus équilibré et d’éviter mieux la manipulation des prix. Cependant, les paramètres sont en cours de décision, il n’est donc pas certain que V2 aura des frais plus élevés que V1.

Écosystème

Comme GMX agrège la liquidité, il peut potentiellement dériver un écosystème centré autour de son jeton GMX et de GLP. Voici quelques exemples :

- Umami Finance : protocole de stratégie delta neutre GLP pour protéger le rendement de GLP (puisque GLP est composé de nombreux actifs cryptographiques volatils).

- Vesta Finance : un protocole de stablecoin où les utilisateurs peuvent utiliser GMX et GLP comme garantie pour emprunter son stablecoin, VST. Les GMX et GLP garantis seront déposés dans le système de mise en jeu de GMX.

- PlutusDAO : rendement GLP auto-composé.

Tokenomics

Nature et utilité du token : GMX a deux jetons – GMX et GLP.

| Token | Partage de revenus | Certificat de fourniture de liquidité | Stacking* | Gouvernance | Transfert |

|---|---|---|---|---|---|

| GMX | Oui | Non | Oui | Oui | Oui |

| GLP | Oui | Oui | Oui | Non | Non |

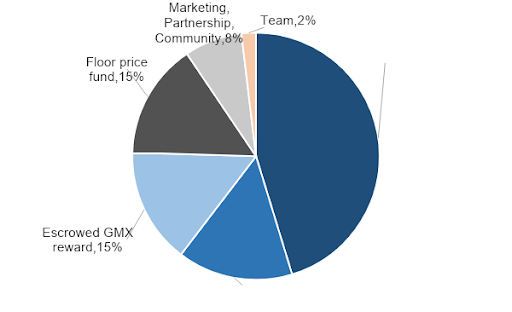

- Offre totale (plafonnée) : 13,25 millions

- Offre en circulation : 8 653 184

- Token Distribution:

- Calendrier d’émission de Tokens:

- Les tokenss de l’équipe sont distribués de manière linéaire aux contributeurs sur 2 ans.

- Selon le modérateur de Discord, les émissions de GMX bloqués ont pris fin en Avril 2023.

La Concurrence

En comparant avec les concurrents dydx* et Perpetual*, GMX présente de meilleures performances en termes de revenus et de volume de trading moyen. Bien que le volume de trading mensuel de GMX soit 3 à 7 fois inférieur à celui de dYdX, les frais mensuels de GMX sont plus élevés que ceux de dYdX, ce qui indique un potentiel de génération de revenus plus fort. Il est également à noter que dYdX offre son jeton comme incitation au trading. Mais le 14 mars, la communauté de dYdX a décidé de réduire les récompenses de trading de 45 %, ce qui pourrait réduire le volume de trading à l’avenir.

- *dYdX est une bourse décentralisée construite sur le réseau Ethereum offrant des instruments financiers clés aux utilisateurs tels que des contrats perpétuels, des marges et des échanges au comptant, ainsi que des prêts et des emprunts ;

- *Perpetual Protocol est un protocole décentralisé permettant de négocier des contrats perpétuels pour tous les actifs, alimenté par un Market Maker Automatique Virtuel (vAMM).

Voici le tableau traduit en français :

| Projets | GMX | dYdX | Perpetual |

|---|---|---|---|

| Chaîne | Arbitrum/Avalanche | StarkEx/Cosmos (V4) | Ethereum/Optimism |

| Produit | Perpetual Swap | Perpetual | Perpetual |

| Token | GMX/GLP | DYDX | PERP |

| MC (USD mn) | 618,7 | 381,3 | 46,1 |

| FDMC (USD mn) | 950,0 | 2 440,4 | 104,8 |

| Paire d’actifs | 4 | 37 | 13 |

| Structure de frais | 0,1% | Maker : 0,00%-0,02% Taker : 0,00%-0,05% (Selon le volume d’échange sur 30 jours) | 0,1% |

| Mécanisme de trading | Emprunt d’actif indexé | Carnet d’ordres hors chaîne | vAMM (similaire à Uniswap v3) |

Opportunités

- Tendance croissante en faveur des protocoles décentralisés : Après l’effondrement de FTX, il y a une tendance croissante à déplacer les actifs et les échanges vers les protocoles décentralisés dans le Web 3.0. Étant donné que FTX était spécialisé dans le trading perpétuel, il est nécessaire de remplacer la demande de trading perpétuel.

- Frais de gaz réduits grâce à la mise à jour de Cancun : Après la mise à jour de Shanghai, il est prévu que la Fondation Ethereum déploie l’EIP-4844 dans la mise à jour de Cancun. L’EIP-4844 introduit un format de stockage de données qui rendra les transactions de rollup de couche 2 moins chères qu’actuellement, offrant une meilleure expérience utilisateur et améliorant la fidélisation des utilisateurs.

- L’émission du token d’Arbitrum : Arbitrum a annoncé son plan de jetons le 16 mars 2023. Il est prévu que certains des jetons seront utilisés pour encourager la construction de l’écosystème et attirer les utilisateurs. Étant donné que GMX est le plus grand protocole sur Arbitrum, il pourrait avoir droit à une partie des émissions de jetons, devenant ainsi plus attractif pour les utilisateurs.

Risques

- Structure de frais de trading potentiellement plus élevée : Selon la proposition V2, GMX introduira deux autres frais (taux de financement et impact sur les prix) pour le trading perpétuel. En supposant que la structure de frais existante ne change pas, le trading sur GMX V2 serait plus cher que V1, ce qui est potentiellement défavorable pour les traders.

- Fin des incitations : L’émission de tokens esGMX prendra fin d’ici la fin de mars 2023, ce qui entraînera moins d’incitations pour les détenteurs de jetons GMX à miser. Bien que le mécanisme de partage des revenus reste en place, certains détenteurs de tokens GMX peuvent vendre pour chercher d’autres opportunités de minage.

- Risque de mise à niveau des contrats intelligents : Il y a toujours des risques lorsqu’une nouvelle version est lancée. Bien que certains protocoles engagent des cabinets d’audit pour minimiser les risques, la mise à niveau de contrats intelligents compliqués crée parfois des failles potentielles.

- Risque d’échec du protocole : Bien que des mesures de liquidité aient été mises en place, comme nous l’avons vu au cours de l’année écoulée, les protocoles peuvent être vulnérables aux échecs, en particulier dans des environnements de forte volatilité et d’événements à cygne noir.

Évaluation illustrative

Sous réserve de la croissance de la génération de frais de GMX et de l’expansion multiple, nous présentons une fourchette de rendement potentiel de -27,3% à 22,6% avec des hypothèses et des approches clés comme ci-dessous.

- En utilisant les frais historiques générés comme référence.

- Supposons trois scénarios (Bull, Base et Bear) avec une croissance des frais différente.

- Comparé au ratio prix/frais de pairs, le ratio actuel de GMX est à une remise de 76,7 %. Avec l’émission de tokens Arbitrum et la mise à niveau EIP-4844 à venir, nous supposons que le multiple passera de 4,6x à 5,5x pour être raisonnable.

Avertissement : Le contenu présenté est uniquement à titre informatif et ne constitue en aucun cas des conseils financiers, d’investissement, fiscaux, juridiques ou professionnels. Rien de ce qui est présenté dans ce rapport ne constitue une recommandation directe ou indirecte d’acheter, de vendre, de faire, de détenir un investissement, un prêt, une matière première ou une sécurité, ou de mettre en œuvre une stratégie d’investissement ou de trading à l’égard de tout investissement, prêt, matière première, sécurité ou émetteur.

CryptoSniffer ne garantit pas l’exactitude, l’exhaustivité, la séquence ou l’actualité de ce contenu.

Sources:

https://www.coingecko.com/en/coins/gmx

https://arbiscan.io/token/0xfc5a1a6eb076a2c7ad06ed22c90d7e710e35ad0a

https://gmx.io/#/

https://gmxio.gitbook.io/gmx/trading

https://twitter.com/DeFi_Cheetah/status/1577419254907162624?s=20

https://twitter.com/DefiLlama/status/1624435334724435972?s=20

https://twitter.com/xdev_10

https://twitter.com/TheDeFinvestor/status/1615764148708868096

https://dune.com/shogun/perpetual-dexs-overview

https://trade.dydx.exchange/portfolio/fees

https://dydx.metabaseapp.com/public/dashboard/5fa0ea31-27f7-4cd2-8bb0-bc24473ccaa3

https://tokenterminal.com/terminal/projects/dydx

https://etherworld.co/2023/02/21/0-blob-txns-omitted-from-eip-4844-in-cancun-upgrade/

https://pintu.co.id/en/academy/post/what-is-ethereum-shanghai-upgrade

https://chaindebrief.com/all-you-need-to-know-about-gmx/

https://www.securities.io/investing-in-gmx/

https://blockgeeks.com/guides/what-is-gmx-protocol/

https://zerion.io/blog/what-is-gmx/

https://www.coindesk.com/learn/what-is-a-perpetual-swap-contract/

https://medium.com/coinmonks/gmx-a-brief-explanation-a1f6ade01b04

https://twitter.com/NintendoDoomed/status/1643558657853112325